中国的经济增长周期已经从过去的中高速增长转变为稳定增长当前,高质量发展已经成为社会各界的发展共识党的二十大报告指出,高质量发展是全面建设社会主义现代化国家的首要任务

作为顺周期行业,新形势下,银行业依靠息差实现增长的传统模式已经过时,各家银行需要根据自身禀赋找到适合自身发展的战略真正跨越周期迷雾的困境,需要从顶层的前瞻性决策,到基层的坚实统一战线,这是一个新的漫长旅程

从三季报分析可以看出,作为总资产超过2.5万亿元的股份制银行,浙商银行已经占据了战略主动在高质量发展的轨道上,显然已经转型为一个新的轨道,以经济周期的弱势敏感资产为压舱石,在下一个星辰大海上扬帆起航

跨越周期,重构管理战略

在周期性特征的影响下,银行业的资产质量,信贷需求,存款吸收等资产负债业务面临着经济形势变化的直接冲击从中长期来看,优质信贷资产的短缺将长期存在同时,在让利实体经济的大背景下,商业银行息差承压数据显示,中国银行业净息差持续下降,从2012年初的2.77%降至2022年6月末的1.94%

在新形势的推动下,竞争激烈的银行开始追求从规模增长到价值发展而银行业难以探索第二增长曲线,发展轻资本,弱周期的中等收入业务

在各种探索中,浙商银行率先把握战略主动权,提出以经济周期的弱敏资产为压舱物,构建高质量发展的一流管理体系的思路,与党的二十大报告中把高质量发展作为全面建设社会主义现代化国家的首要任务的主要发展思路不谋而合,为银行业提供了参考样本。

为了布局新赛道,浙商银行行长张荣森在近期的重构共赢战略推进会上,详细介绍了以经济周期中的弱势敏感资产为压舱石的经营策略这一战略指明了浙商银行的长远发展,构建了新的稳健增长源,得到了CICC等投资和研究机构的认可

CICC认为,在弱周期敏感性,小额分散的资产布局下,浙商银行近期风控实力稳步提升,资产质量有望得到巩固,积极布局零售理财,跨境业务等新兴领域,有助于进一步打开多元化收入空间,带动ROE增长,延续高增长发展预期。

数据能说明一切最新的业绩不仅证明了浙商银行高效率取得的经营成果,也证明了这一经营战略转变的意义2022年前三季度,浙商银行实现营业收入477.17亿元,同比增长18.06%,归属于母公司股东的净利润115.37亿元,同比增长9.07%,大幅高于前两个季度不良贷款率1.47%,较去年末下降0.06个百分点,拨备覆盖率为181.21%,较上年末上升6.60个百分点,资产质量持续改善

通过这个盈利结果,详细拆解实现经营成果的战略路径,可以说明更多的问题以经济周期中的弱敏感资产为压舱石的经营策略是达到这一盈利水平的重要桥梁

稳健经营,优化资产布局

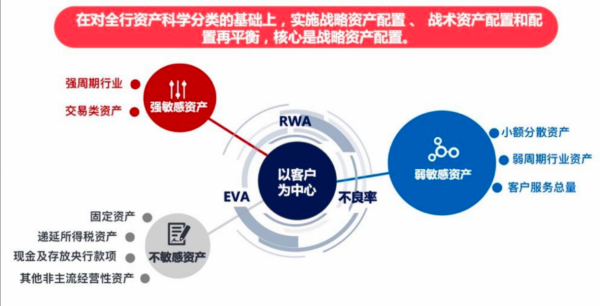

当前利润和跨期风险是金融机构最困难的平衡技术浙商银行提出的以经济周期中的弱势敏感资产为压舱石的资产操纵策略,是一种深谋远虑和保持操作节奏的理念是通过理性分析当前银行环境,结合自身禀赋打造的差异化竞争力:坚持资产配置和以客户为中心两大原则,以整体长期配置思维和稳健进取筛选资产,最终提供深度服务,稳定客户

具体来说,浙商银行将客户群与风险,资本,收益的三角平衡称为1+3分类标准,分别对应一个本行客户的原则和RWA,EVA,不良率等三个量化维度。

小额分散资产,其核心特征是小额分散资产,可以有效控制信贷集中度,分散风险第一,聚焦大零售板块,聚焦零售,私人银行,小微客户这类客户天然具有小额分散,轻资本的特点,经得起风险考验,第二,在延续供应链金融优势的基础上,做好对公客户的小而散的服务,增加普惠性小贷业务的金融服务,直接服务于经济的毛细血管,对提高经济社会发展的韧性非常重要

弱周期行业资产是从行业角度出发,经过专家判断校准后,与经济周期相关性较弱的行业资产浙商银行的策略是适当减少强周期,低景气行业的信贷资产配置,增加弱周期,高景气行业的信贷资产占比,择优支持强周期,高景气行业,审慎介入弱周期,低景气行业,降低周期性波动对信贷资产的影响

根据消息显示,在行业布局上,浙商银行顺势而为,践行金融为民的初心,新业务主要投资于与经济周期相关性较弱的行业资产,如新能源,农林牧渔,科教文卫等行业这既是大势所趋,也与二十大提出的推动绿色发展,创新驱动发展的方向不谋而合也是一种主动,与实体经济共存共荣,同频共振,同时,这些行业的基本面和新增长点也在蓬勃发展,估值水平明显提升

CSA AUM,FPA等金融概念由浙商银行首次提出,体现了金融服务实体经济,轻资本,轻资产管理的经营理念其核心特点是客户+服务+总量,零资金消耗,大流量,高频客户接触是五大业务板块的聚集地,是综合金融发展的主战场

浙商银行深知,银行之间的竞争归根结底是赢得客户,银行的产品和服务是基于客户需求和客户体验的因此,在以经济周期弱敏感资产为压舱石的策略中,浙商银行坚持以客户为中心的原则资产配置要站在客户的角度,确保资产为本行客户服务,建立专属,稳定,可盈利的长期互利关系,增强客户对金融服务的获得感,可及性和满意度

国信证券在研报中评论称,中国经济正处于转型的关键时期,浙商银行致力于通过周期实现稳健增长率先提出以经济周期中的弱敏资产为压舱石,构建高质量发展的一流管理体系的经营战略,深入构建大零售,大资管,大公司,大投行,大跨界五大业务板块新格局,综合竞争力不断提升

要忠贞,长久。

构建经济周期中弱敏感资产的压舱石结构是一项系统工程为保证路线图沿线业务的顺利进行,浙商银行制定并形成了一套1+6的决策保障机制,足以体现其打造这一架构的决心

具体而言,浙商银行高管层看周期,看大势,围绕薄弱敏感资产,构建资源配置,价格审批,风险管控,绩效考核,多跨协同,科技支撑等六大保障机制,确保资本,收益,风险三位一体,相辅相成。

在实践中,浙商银行通过调整资产结构,抓两头,放中间,拉动客户结构和收入结构的调整,增加客户数量,大幅提高小额分散比例,大幅提高中间收入比例,从而对股价估值形成有力的业绩支撑。

基于对周期的深刻理解和结构建设的稳步推进,浙商银行看清大势,放眼长远的策略已经初见成效,三季报经营效益稳健优异。

展望未来,弱势敏感资产终将成为燎原之势,蔓延到浙商银行整体经营,服务实体经济的模式浙商银行明确,到2027年,弱敏感资产在经济周期中的收入占比要达到50%左右,为五大业务板块同步协调发展保驾护航,稳步向一流商业银行愿景迈进,充分发挥金融动力源作用,勇担实体经济发展重任,努力成为中小银行跨越经济周期的行业样本

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。